Для криптоиндустрии 2020 год ознаменовался стремительным ростом сектора децентрализованных финансов (DeFi). В десятки раз выросло число пользователей, количество проектов и объем заблокированной стоимости в смарт-контрактах.

Эксперты индустрии

пророчат продолжение стремительного роста DeFi в следующем году. По их мнению, многие направления сектора еще недостаточно реализовали свой потенциал, а некастодиальным биржам (DEX) предстоит отвоевать значительную долю рынка у привычных большинству трейдеров централизованных платформ.

Чем так привлекателен DeFi и каков его потенциал роста? Какие направления развиваются быстрее остальных, а кому еще предстоит пройти долгий путь? Что мешает развитию сектора и почему к нему столь осторожно присматриваются институционалы? Мы ответим на эти вопросы.

Ключевое

- В 2020 году сектор DeFi продемонстрировал бурный рост. В декабре общая стоимость заблокированных в приложениях средств превысила $20 млрд, а число пользователей преодолело рубеж в 1 млн.

- DeFi-платформы далеко не идеальны — многим присущи риски централизации и баги в смарт-контрактах. Некоторые сервисы и вовсе лишены убедительного ценностного предложения.

- Сектор продолжает стремительно развиваться, активно внедряются решения для масштабирования и прочие инновации.

- Эксперты прогнозируют, что наряду с биткоином и Ethereum институционалы вскоре приобщатся и к DeFi.

Что такое DeFi и почему вокруг него так много шума?

Децентрализованные финансы (DeFi) — направление развития криптоиндустрии, призванное создать новую финансовую систему, открытую для каждого и не предполагающую доверия к посредникам вроде банков.

https://forklog.com/chto-takoe-detsentralizovannye-finansy-defi/

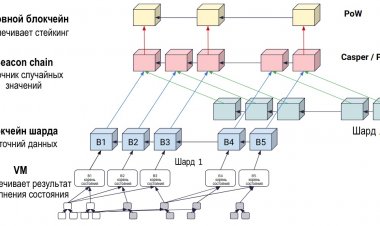

Проекты сферы децентрализованных финансов опираются на криптографию, технологию блокчейн и

смарт-контракты. В настоящее время подавляющее большинство DeFi-сервисов работает на базе Ethereum.

Среди всех платформ смарт-контрактов у Ethereum наиболее развитая экосистема, объединяющая тысячи разработчиков. Активность последних, рост пользовательской базы и объема заблокированных на смарт-контрактах средств (Total Value Locked, TVL) создают значительный [simple_tooltip content='Эффект, при котором ценность товара или услуги для одного пользователя зависит от числа других потребителей данного товара (услуги).']сетевой эффект[/simple_tooltip]. Многие

попытки «убить» Ethereum со стороны более быстрых протоколов пока успехом не увенчались — по крайней мере, так считают в Coinbase.

Один из первопроходцев DeFi — проект MakerDAO, основанный в далеком по меркам индустрии 2014 году. Он открыл пользователям возможность блокировать залоговое обеспечение в Ethereum, чтобы генерировать DAI — алгоритмический стейблкоин. Последний со временем стал одним из главных компонентов новой финансовой системы — рынка децентрализованного кредитования.

В 2020 году капитализация DAI выросла более чем в 20 раз благодаря ажиотажу вокруг DeFi.

«К концу 2021 года этот показатель удвоится, достигнув $2 млрд. Другие проекты синтетических стейблкоинов вступят в конкурентную борьбу», — поделились прогнозом аналитики Messari.

Со временем число компонентов DeFi расширилось. Помимо кредитования, сектор охватывает некастодиальные биржи, децентрализованные деривативы и маржинальный трейдинг, страхование и другие направления.

Также DeFi неразрывно связан со стейблкоинами, в том числе и с централизованными вроде USDT или USDC. Они активно используются в кредитовании и других направлениях.

[caption id="attachment_120855" align="aligncenter" width="1200"]

Основные компоненты экосистемы DeFi.[/caption]

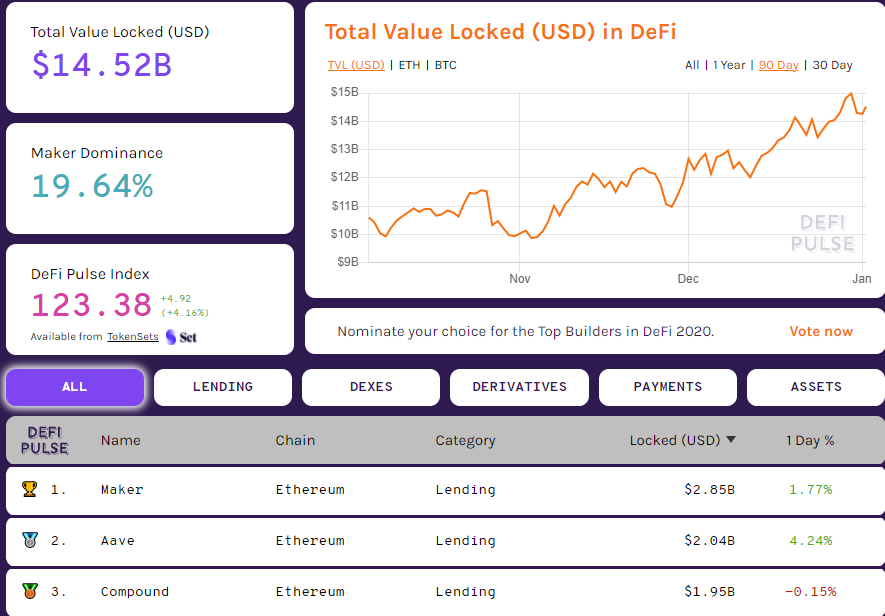

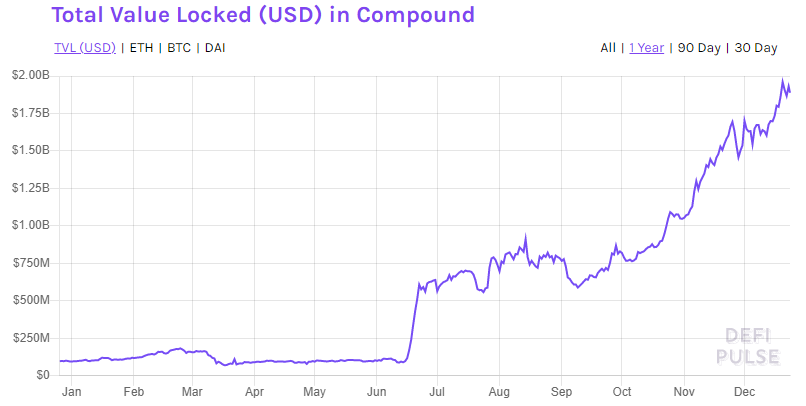

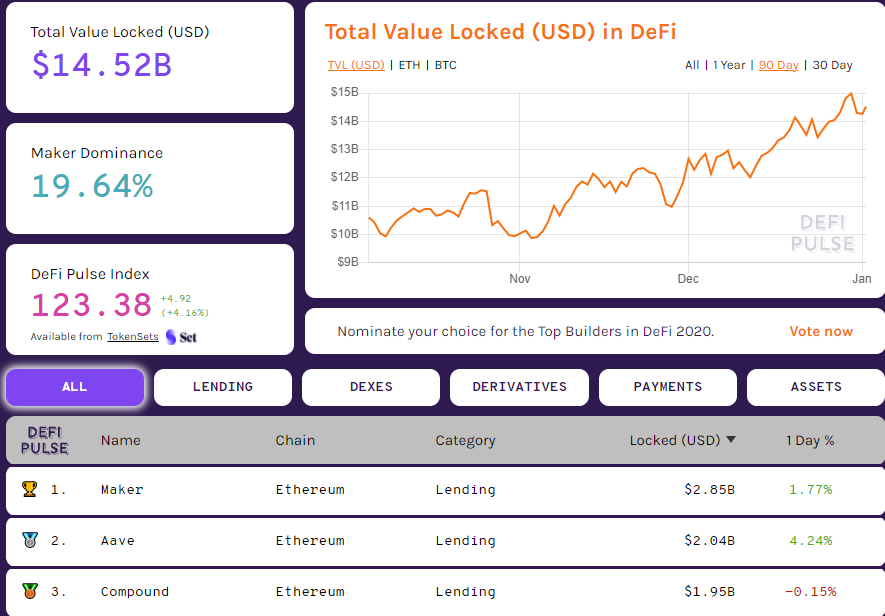

Помимо MakerDAO, ключевым является лендинговый DeFi-проект Compound. По состоянию на 1.01.2020 декабря на его смарт-контрактах заблокированы средства на $1,95 млрд.

[caption id="attachment_121224" align="aligncenter" width="885"]

Данные:

DeFi Pulse.[/caption]

Compound — децентрализованный лендинговый протокол с алгоритмической корректировкой процентных ставок. Его пользователи могут депонировать Ethereum, BAT, 0x, DAI, USDC, WBTC и прочие монеты для получения процентного дохода. Вложенные средства могут служить залоговым обеспечением для заимствования средств.

Еще один популярный лендинговый DeFi-проект — Aave. Его TVL недавно превзошел показатель Compound.

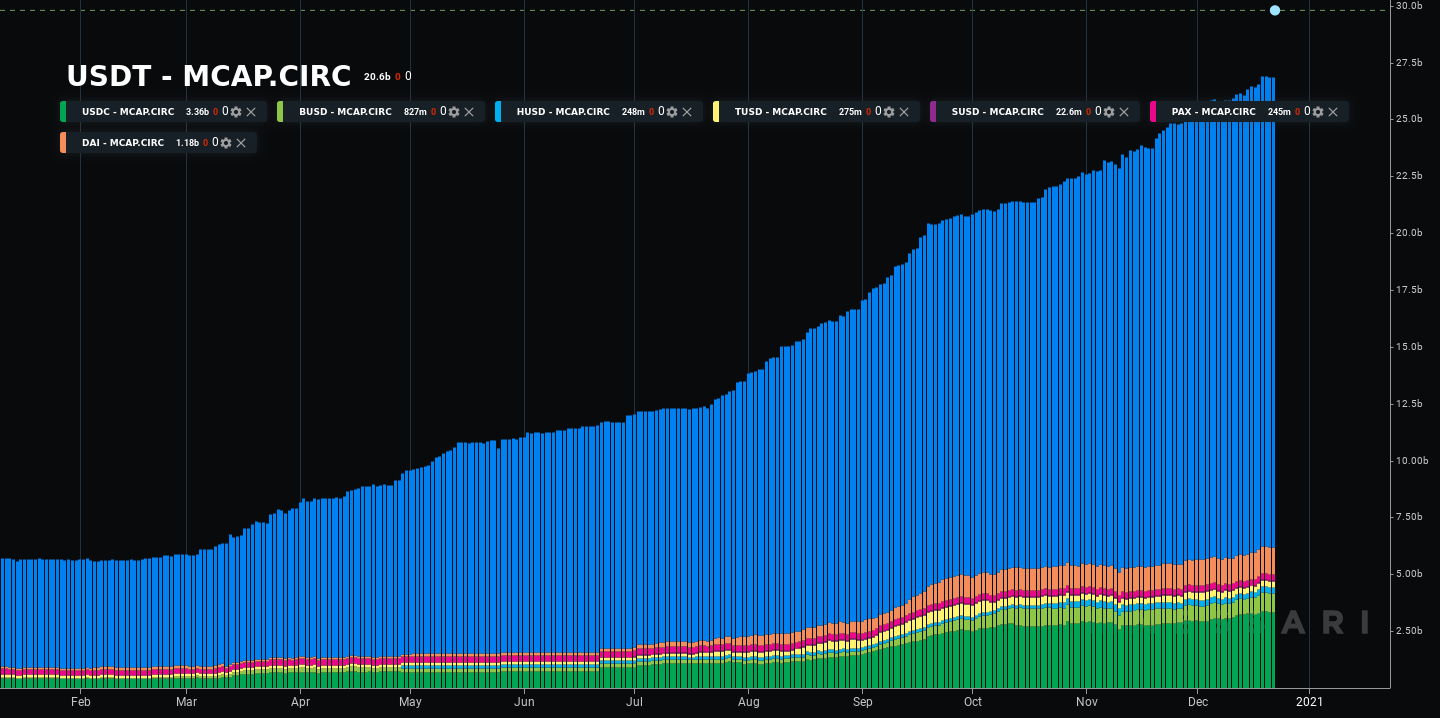

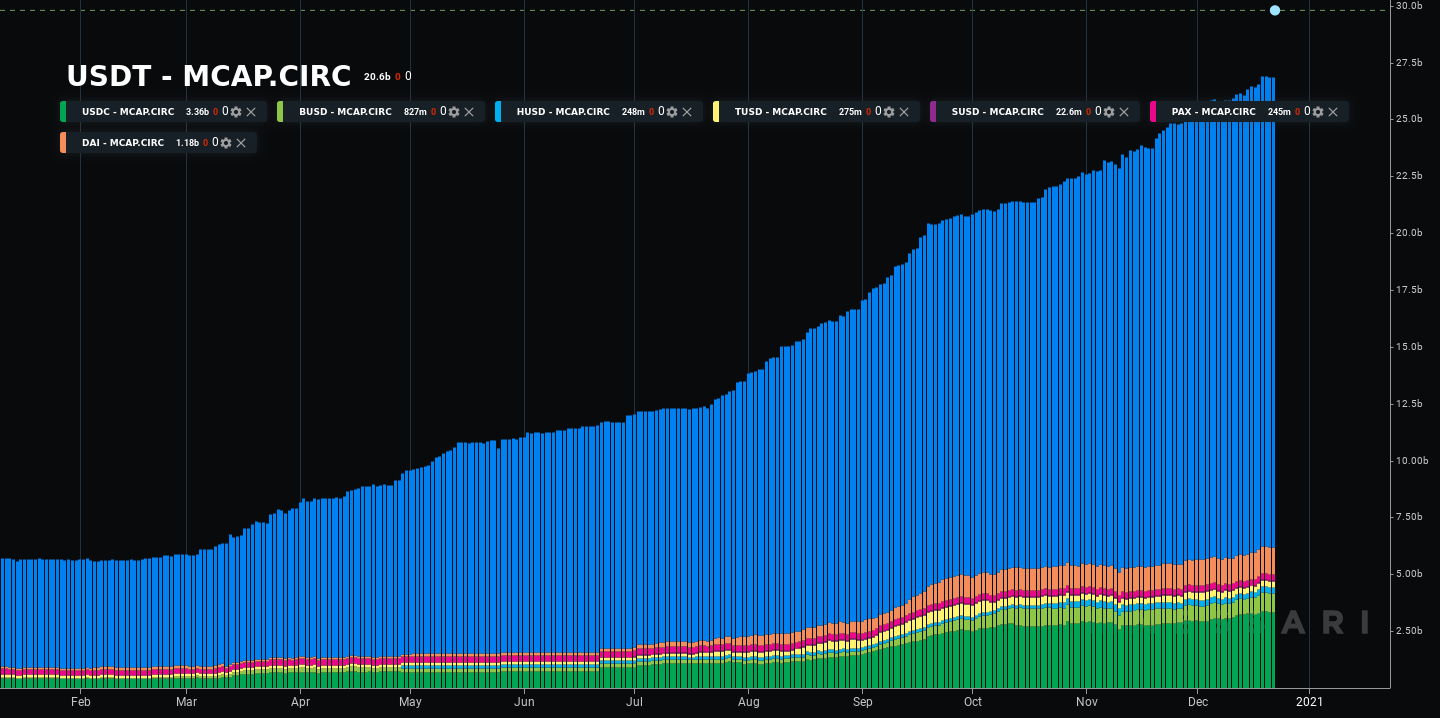

Стейблкоины — еще один важный компонент экосистемы DeFi, активно задействованный в подавляющем большинстве приложений. Помимо DAI, существуют централизованные активы USDT, USDC и PAX. Они не только привязаны к фиатному доллару в соотношении 1:1, но и обеспечены фиатными резервами, эквивалентными рыночному предложению монет (или близкими к эквиваленту,

как в случае с Tether (USDT).

Тесно связанный с DeFi сектор стейблкоинов стремительно растет — его капитализация превышает $27 млрд (по состоянию на 1.01.2021). В начале 2020 года этот показатель составлял чуть более $5 млрд.

[caption id="attachment_120859" align="aligncenter" width="1440"]

Динамика капитализации популярных стейблкоинов. Данные: Messari.[/caption]

Первопроходец сегмента — Tether (USDT). При капитализации

$21 млрд (данные CoinGecko по состоянию на 1.01.2021) на этот стейблкоин приходится 75% доли рынка.

Также довольно популярны USDC и DAI. Их показатели капитализации составляют $4,04 млрд и $1,18 млрд соответственно (данные CoinGecko по состоянию на 1.01.2021).

Децентрализованные биржи — еще один важный и быстрорастущий компонент DeFi-экосистемы. DEX работают на основе распределенного реестра и не хранят персональные данные пользователей. Такие платформы еще называют

некастодиальными, поскольку участники рынка сами контролируют свои приватные ключи.

https://forklog.com/chto-takoe-detsentralizovannye-birzhi-dex/

Есть два вида DEX:

— основанные на базе пулов ликвидности с функцией автоматического маркетмейкера (AMM);

— платформы на базе книги ордеров.

Наибольшей популярностью пользуются биржи первого типа. К ним относятся Uniswap, Kyber, Balancer и Bancor.

Примеры DEX на базе книги ордеров — Loopring, IDEX и dYdX. Последняя объединяет офчейновый биржевой стакан с ончейн-расчетами. В среднесрочной перспективе dYdX планирует внедрить решения второго уровня для бессрочных контрактов.

Также DEX можно классифицировать на платформы с нативным токеном и те, у кого его (еще) нет.

https://forklog.com/dex-bez-nativnogo-tokena-perezhitok-proshlogo-ili-zhiznesposobnoe-napravlenie/

Так же, как и в традиционных финансах,

криптовалютные деривативы представляют собой контракты, цена которых определяется стоимостью базовых активов. Крупнейшей платформой DeFi-деривативов является Synthetics. По состоянию на 1.01.2020 ее TVL составляет

$1,27 млрд.

В DeFi-экосистеме есть

платформы маржинальной торговли, где представлена возможность лендинга. В числе популярных — dYdX и Fulcrum.

Страхование — важная сфера традиционного рынка, активно развивающаяся и в DeFi. Наиболее популярные

платформы децентрализованного страхования — Nexus Mutual и Opyn.

Важную роль в секторе играют

сервисы оракулов, поставляющие надежные данные из офчейн-источников в смарт-контракты. Наиболее известный игрок в этом пространстве — Chainlink. Подобные сервисы нельзя назвать компонентом, присущим лишь децентрализованным финансам. Однако их роль в DeFi трудно переоценить.

«Chainlink, популярный децентрализованный оракул, — важный компонент информационной инфраструктуры. Однако это скорее [simple_tooltip content='Слой или комплекс технологического ПО для обеспечения взаимодействия между различными приложениями, системами, компонентами.']связующее программное обеспечение[/simple_tooltip], нежели часть финансовой системы. Аналогичным образом, платформы смарт-контрактов предоставляют базовые средства для работы DeFi, но они не сосредоточены исключительно на финансовых приложениях», — говорится в отчете Messari «Криптотезисы на 2021 год».

Вышеперечисленные категории — основные части DeFi-экосистемы. Различные платформы комбинируют эти части, словно орудуя конструктором Lego. В результате получаются комплексные продукты вроде TokenSets, предполагающие сложные стратегии управления криптоактивами.

https://forklog.com/dex-dao-i-tokenizirovannye-bitkoiny-kak-ne-zabluditsya-v-debryah-defi/

В таблице ниже перечислены основные отличия между DeFi и централизованными сервисами (CeFi).

Важная отличительная черта DeFi-сервисов — их общедоступность (permissionless), в то время, как CeFi-платформы являются

permissioned.

Пользователей децентрализованных платформ могут привлекать относительно высокие ставки доходности на депонированные активы и доступные заемные средства, получение которых не требуют похода в финучреждение и бюрократической волокиты.

Для подключения к таким сервисам необходим кошелек — одним из самых популярных является

MetaMask.

Хроники DeFi-мании

В 2017 году, в разгар бума

ICO, различные проекты соперничали между собой, чтобы называть свое детище «лучшей криптовалютой». В 2020 году чуть ли не каждый проект позиционировал свои токены как «DeFi».

На фоне коронакризиса и предпринимаемых правительствами радикальных мер по борьбе с его экономическими последствиями сектор децентрализованных финансов пошел на взлет.

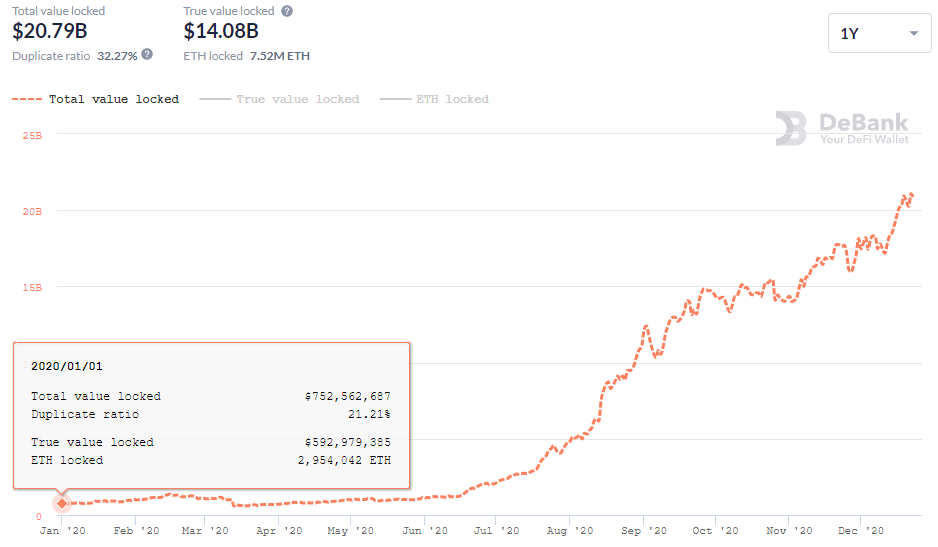

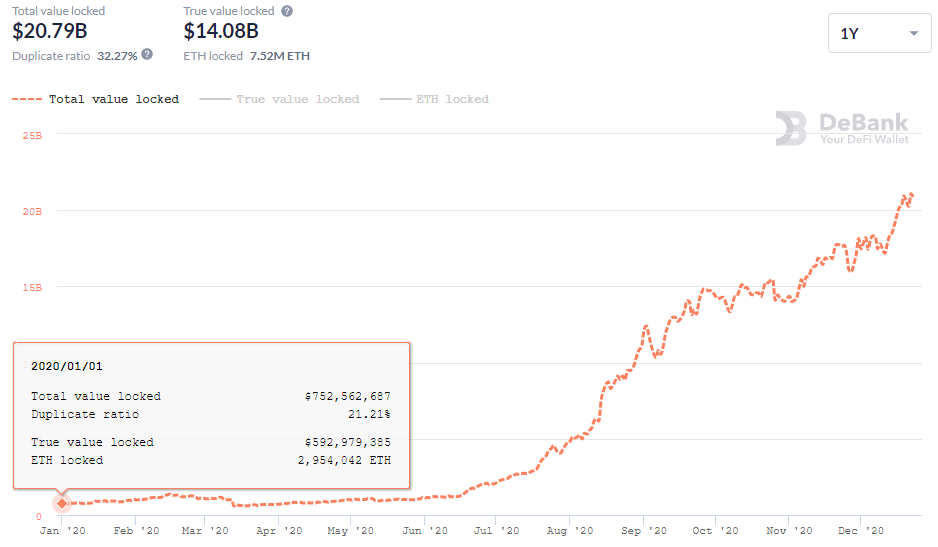

1 января совокупный TVL находился в районе $600 млн, а к концу декабря он превысил $15 млрд, согласно данным сервиса DeBank. Менее чем за год показатель вырос в 20 раз.

[caption id="attachment_120860" align="aligncenter" width="938"]

Динамика TVL с начала 2020 года. Данные:

DeBank.[/caption]

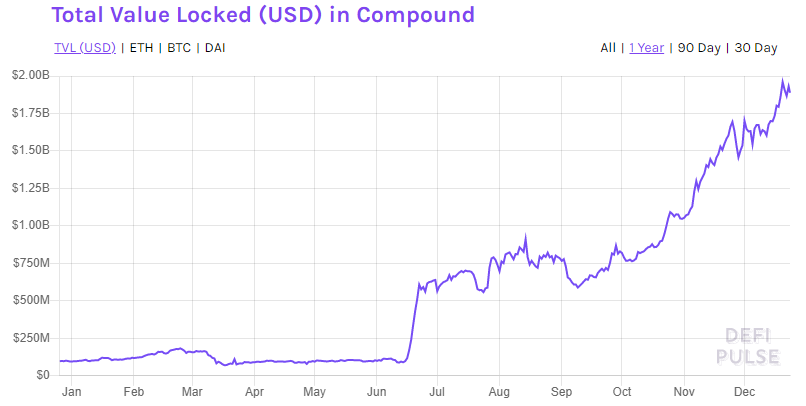

Рост сектора значительно ускорился в июне — тогда Compound выпустил токен управления COMP.

https://forklog.com/kak-defi-servis-compound-dognal-i-peregnal-konkurentov/

Спустя неделю после начала распределения COMP объем заблокированной в Compound стоимости вырос с отметок ниже $100 млн до более $600 млн. Выпуск этого токена вызвал хайп вокруг

«доходного фермерства» и ознаменовал старт повсеместной гонки за высокой прибылью на заблокированные в DeFi средства.

«Вскоре после этого многие DeFi-проекты стали имитировать модель распределения COMP, толкая цену Ethereum к недостижимым в течение нескольких лет ценовым уровням», — говорится в отчете Coin Metrics.

[caption id="attachment_120852" align="aligncenter" width="806"]

Динамика TVL в протоколе Compound. Данные:

DeFi Pulse.[/caption]

Еще одним мощным драйвером роста послужила Ethereum-биржа Uniswap, популяризовавшая механизм автоматического маркетмейкера (AMM). В июне суточный объем торгов на этой платформе составлял около $1 млн, а уже в начале сентября показатель приблизился $1 млрд. Впервые в истории индустрии DEX обошла по обороту крупнейшую американскую биржу Coinbase.

https://forklog.com/prosto-dobav-token-kak-uniswap-stala-pervoj-dex-obognavshej-coinbase/

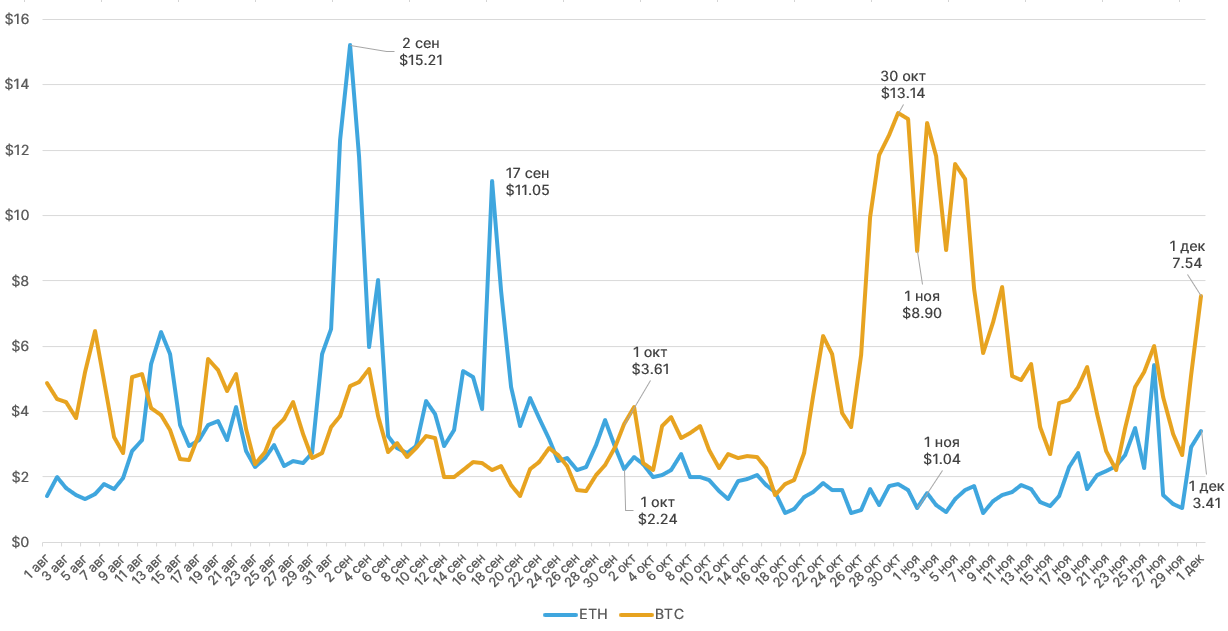

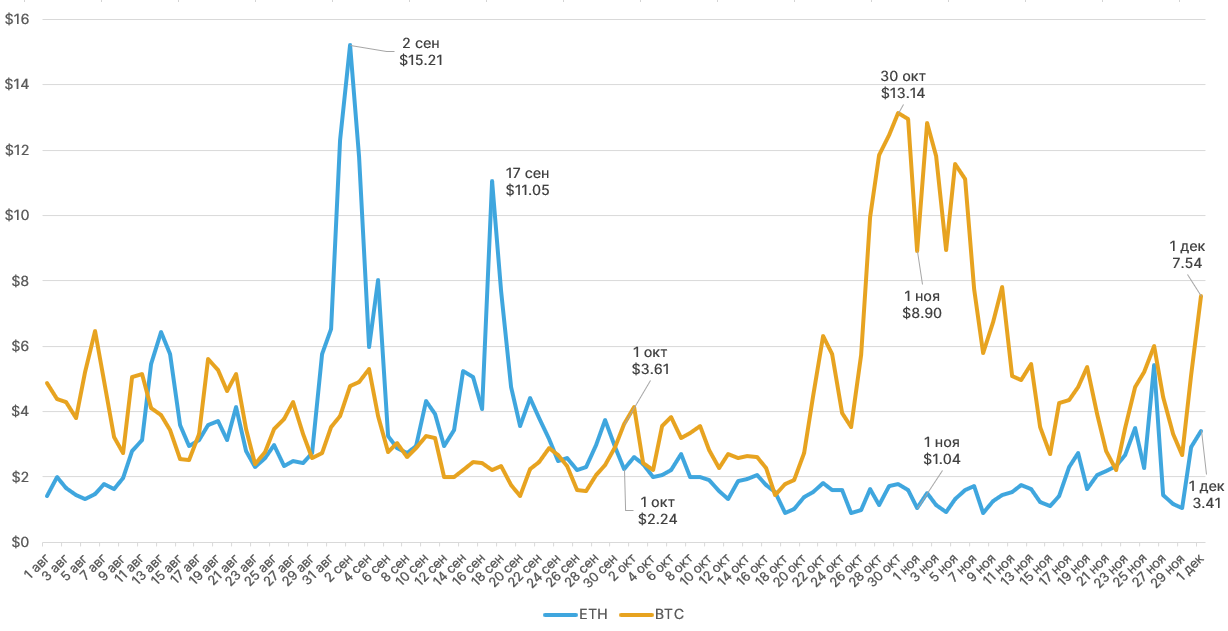

Оживление на Uniswap привело к значительному всплеску ончейн-активности, что подтолкнуло комиссии в сети Ethereum к новым высотам.

[caption id="attachment_120858" align="aligncenter" width="1228"]

В начале сентября средний размер комиссий в сети Ethereum в несколько раз превысил соответствующий показатель биткоина. Данные: ForkLog, Blockchair.[/caption]

В сентябре Uniswap неожиданно

выпустила собственный токен управления, почти сразу оказавшийся в листинге Binance и ряда других крупных CEX. В ходе самого крупного в истории DeFi эирдропа 113 млн UNI

были распределены среди 184 тысяч пользователей DEX, включая поставщиков ликвидности и держателей токенов SOCKS.

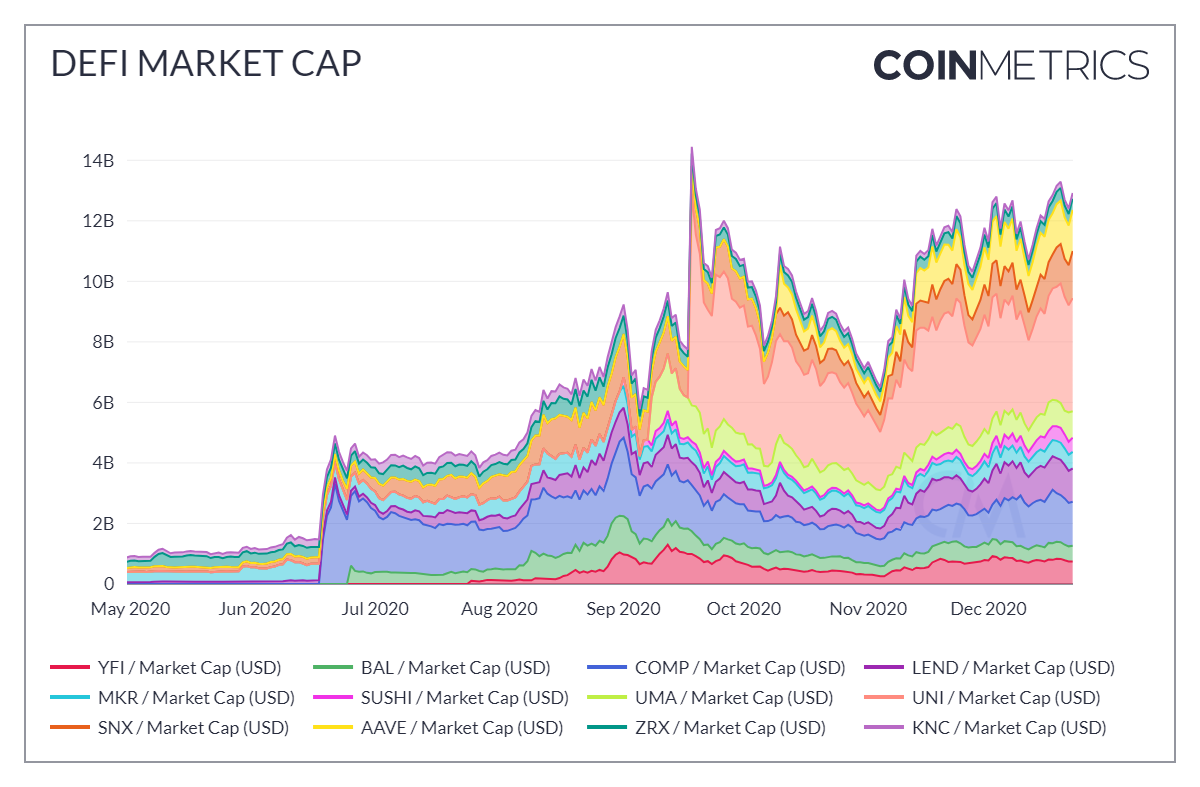

Внезапное появление и распределение UNI подбросили TVL и капитализацию DeFi-сегмента к новым высотам. Однако вскоре хайп пошел на спад, поскольку получатели нового актива стали массово его продавать. В результате цена UNI откатилась с $7 до менее $2.

Успех Uniswap пытаются повторить и другие проекты. Один из последних примеров — масштабный эирдроп ведущего

DEX-агрегатора 1inch.

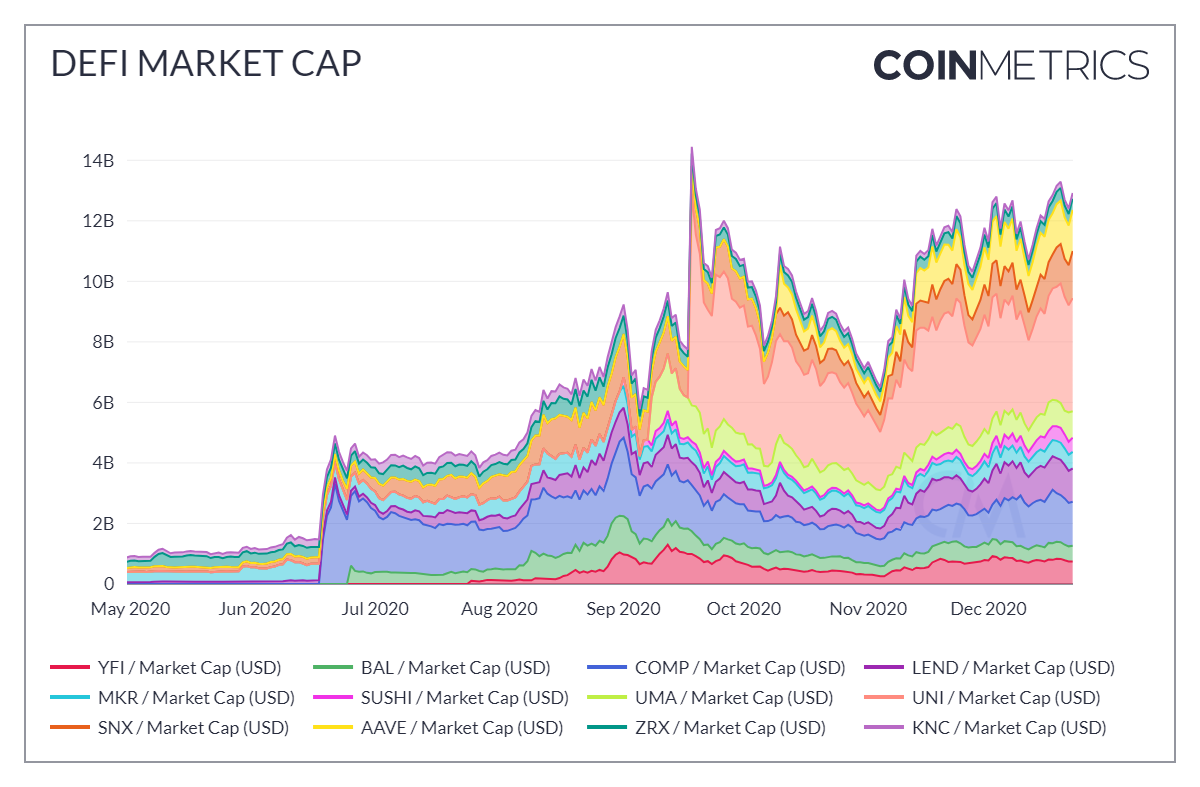

После существенной просадки в октябре-ноябре капитализация сектора пошла на восстановление, вернувшись в итоге к отметкам сентября.

[caption id="attachment_120856" align="aligncenter" width="1200"]

Динамика капитализации ключевых токенов DeFi-сегмента. Данные:

Coin Metrics.[/caption]

По состоянию на конец декабря Uniswap

насчитывает более 24 тысяч различных торговых пар. Каждую неделю с платформой взаимодействуют 100 тысяч пользователей. Объем торгов на Uniswap

превысил $50 млрд с момента основания.

Общий оборот децентрализованных бирж за весь 2019 год составил $2,98 млрд. Показатель за 2020 год превысил $100 млрд, согласно

Dune Analytics.

Рыночная доля DEX на базе AMM-механизма составляет почти 90%. Среди агрегаторов ликвидности лидирует

1Inch, набирает популярность и платформа

Matcha от разработчиков 0x.

В декабре общее число пользователей DeFi

преодолело рубеж в 1 млн. Показатель продолжает неуклонно расти.

Стремятся вверх и показатели рынка токенизированных биткоинов, где особенно выделяется Wrapped Bitcoin (WBTC). По состоянию на 24.12.2020 на рынок выпустили более 140 тысяч WBTC общей стоимостью $3,26 млрд (согласно

BTC on Ethereum). Доля Wrapped Bitcoin в своем сегменте превышает 80%.

Протоколы вроде WBTC, renBTC и HBTC предлагают держателям цифрового золота доступ к изобилующему приложениями сектору DeFi. Спрос на обеспеченные биткоин-резервами Ethereum-активы ограничивает активное предложение первой криптовалюты и, следовательно, способствует ее росту.

Помимо прочего, во второй половине 2020 года активизировались поглощения в DeFi-сфере. На этом поприще значительно преуспел стартап yEarn.Finance, который за короткое время

интегрировался с лендинговым протоколом Cream, проектом

Pickle Finance и кошельком Argent, платформой Akropolis, пиринговым рынком страхования

Cover Protocol, а также с наиболее заядлым конкурентом Uniswap — некастодиальной биржей

SushiSwap.

Ложка дегтя

Как и любой сфере, сектору DeFi присущи множественные риски. Судьба пользовательских средств того или иного проекта может оказаться под угрозой из-за ошибки в смарт-контракте или хакерской атаки.

В августе цена токена YAM

обвалилась на 99% из-за обнаруженного бага. Разработчики Yam Finance объявили, что им не удалось исправить уязвимость и анонсировали запуск второй версии протокола.

Прежде чем депонировать средства, пользователям следует тщательно анализировать не только ставки доходности, но и проверять, насколько децентрализован проект и действительно ли рычаги управления находятся в руках сообщества.

В начале сентября администратор платформы SushiSwap

продал половину средств фонда разработчиков с активами на $27 млн, обвалив цену SUSHI. Однако вскоре он

вернул средства, извинившись перед сообществом.

Есть и труднопрогнозируемые

системные риски, способные негативно повлиять на работу целого ряда проектов. Например, в ноябре кратковременное повышение цены DAI на Coinbase

привело к ликвидации многомиллионных позиций пользователей Compound, взаимодействующего со множеством DeFi-протоколов.

Недавно глава B.Protocol Ярон Велнер

нашел в MakerDAO лазейку, позволяющую уклоняться от ликвидаций. По его словам, потенциальные последствия некоторых уязвимостей трудно спрогнозировать.

Мартовский

обвал рынка вылился для MakerDAO в

групповой иск на $28 млн. На фоне глобальной паники и экстремальной нагрузки на сеть Ethereum злоумышленникам удалось вывести из системы свыше $8 млн.

https://forklog.com/chernyj-chetverg-v-defi-kak-umelye-hakery-vyveli-8-mln-iz-makerdao-na-fone-obvala-rynka/

Несовершенны и алгоритмические стейблкоины. Например, DAI на 40%

обеспечен централизованными активами — USDC, WBTC, TUSD и PAX.

Не без изъянов и индексы DeFi-токенов. Аналитик Messari Роберто Таламас

назвал их недостаточно диверсифицированными и зависимыми от входящих в их состав «голубых фишек». Это значит, что под сомнением способность индексов снижать риски для инвестиций.

Чрезмерная ончейн-активность, как во время эирдропа UNI, приводит к перегруженности сети Ethereum. В такие периоды пользователи сталкиваются с высокими транзакционными издержками. Некоторые участники рынка лишаются возможности вовремя внести дополнительное залоговое обеспечение во избежание ликвидации.

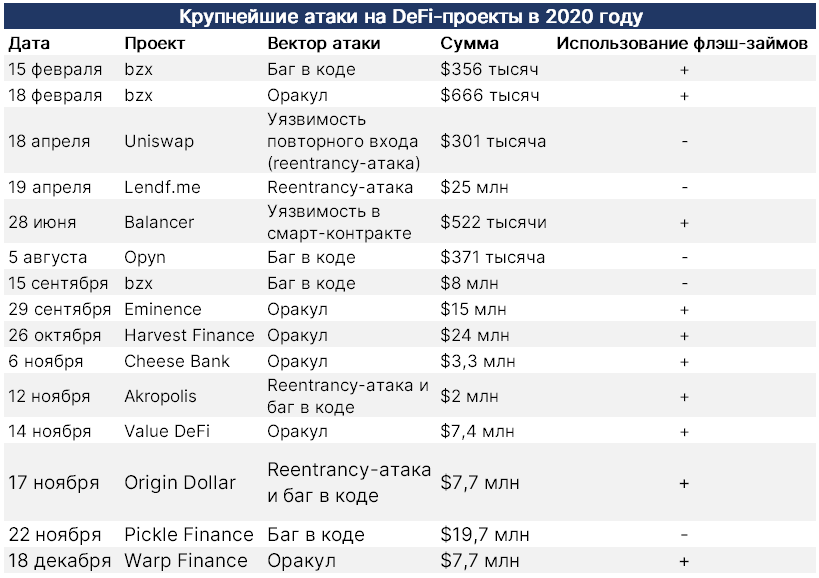

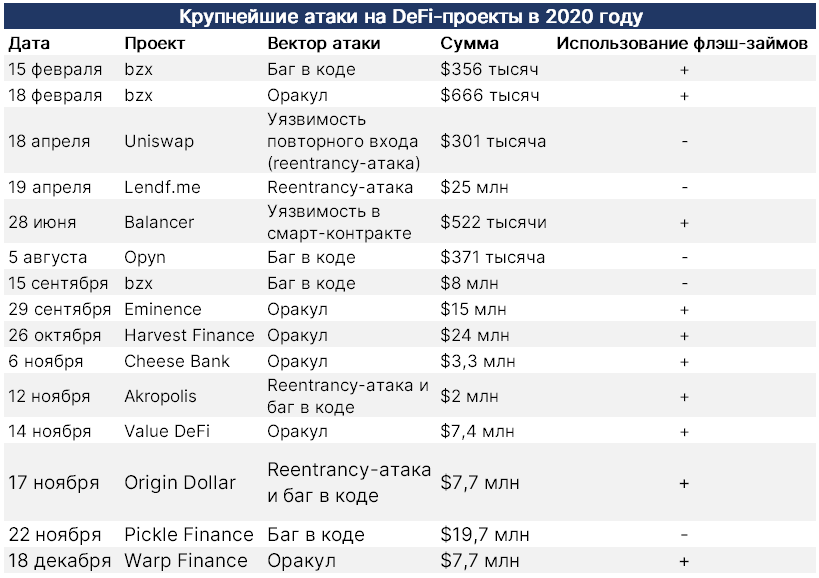

На фоне хайпа второй половины 2020 года участились

хакерские атаки на DeFi-протоколы, в ходе которых часто использовались [simple_tooltip content='Подобные займы возвращаются в течение одного блока транзакций, позволяя не использовать обеспечение.']мгновенные займы[/simple_tooltip]. Жертвой подобной атаки стала децентрализованная платформа Warp Finance,

потерявшая $7,7 млн. Инцидент произошел спустя неделю после запуска проекта.

В ноябре

пострадал проект Value DeFi. Его создатели сообщили о «комплексной атаке» на хранилище MultiStables, в результате которой злоумышленник вывел $6 млн в стейблкоинах DAI и USDC.

Незадолго до этого неизвестный хакер

осуществил атаку с использованием мгновенных займов на DeFi-протокол Akropolis, опустошил пулы ликвидности YCURVE и sUSD в стейблкоинах DAI на $2 млн.

[caption id="attachment_120861" align="aligncenter" width="819"]

В 2020 году большинство атак на DeFi-проекты было реализовано помощью мгновенных займов (flash loans).[/caption]

Иногда целью хакеров

становятся личные адреса основателей проектов, как в инциденте с протоколом взаимного страхования Nexus Mutual.

На фоне DeFi-мании как грибы после дождя появились недобросовестные проекты. Главная цель их организаторов — присвоить деньги пользователей, замести следы и скрыться. Именно так поступили разработчики

Compounder Finance,

Yfdexf.Finance,

LV Finance,

EMD и

DistX.

Подобные инциденты часто происходят на фоне рыночных пузырей — экзит-скамы стали обыденностью на рубеже 2017-2018 годов, в разгар так называемой ICO-лихорадки.

Множество багов, хакерских атак и экзит-скамов — серьезное препятствие на пути развития сектора. Неспроста треть опрошенных ForkLog пользователей

отказалась от инвестиций в DeFi из-за недоверия к проектам.

Дальнейшие перспективы DeFi

С большой вероятностью в 2021 году рост сектора продолжится. Это значит, что будут очередные атаки, в том числе и с использованием мгновенных займов.

«Для противодействия таким атакам DeFi-платформы должны значительно расширить диапазон получаемых ценовых данных. Тогда манипулировать ценой актива можно будет только, искажая его глобальную стоимость», — подчеркнул сооснователь Chainlink Сергей Назаров.

Исследователи DappRadar

уверены в хороших перспективах проектов вроде Nexus Mutual и Opyn. Специалисты компании насчитали более $120 млн потерь пользователей в результате 12 хакерских атак с использованием багов в смарт-контрактах.

«Страхование станет следующей важной подкатегорией DeFi-экосистемы», — предположили исследователи.

Учитывая это, некоторые проекты расширяют функциональность платформ. Например, поддерживаемая Galaxy Digital и Alameda Research платформа криптодеривативов Opium Protocol

анонсировала запуск сервиса по хеджированию рисков в секторе.

Также эксперты DappRadar убеждены, что DeFi-проекты станут основным драйвером криптоэкономики в 2021 году. По их мнению, в секторе

будет расти использование биткоина и активов на его основе, включая WBTC и sBTC от проекта Synthetix.

Основатель Uniswap Хейден Адамс уверен, что через 8 лет совокупный объем торгов его биржи

достигнет $1 трлн. Произойдет это при условии сохранения текущего ежемесячного оборота в $10 млрд.

DEX все ощутимее конкурируют с привычными большинству игроков CEX по спотовому объему торгов. Аналитики The Block

уверены, что новыми соперниками традиционных финансовых продуктов станут децентрализованные деривативы — бессрочные свопы, фьючерсы и опционы.

«Особый интерес представляют синтетические активы. Они открывают возможности для permissionless-торговли не только токенами, но и фьючерсами на акции и товары», — подчеркнули исследователи.

Подавляющее большинство приложений DeFi-сегмента создано на базе Ethereum, проблема масштабируемости которого все еще актуальна. Однако различные проекты внедряют инновационные решения, способные повысить производительность и скорость работы приложений, а также снизить транзакционные издержки пользователей.

Например, рынок предсказаний Polymarket использует технологию второго уровня

Matic, в децентрализованной бирже Loopring задействованы решения по масштабированию zk-Rollups. Платформа dYdX планирует задействовать механизм масштабирования StarkEx от StarkWare. Биржа Curve внедряет zkSync от Matter Labs.

Над имплементацией решений второго уровня Optimistic Rollups работают Uniswap и

Synthetix. Недавно платформа Perpetual Protocol

запустила сайдчейн xDAI. Проект Graph

будет использовать масштабируемые каналы состояния.

Возникает резонный вопрос: если DeFi так привлекателен, почему в него до сих пор не льются рекой институциональные деньги,

как в случае с биткоином?

Эксперты The Block уверены, что молодому сектору не хватает инструментов по управлению рисками, а также интеграции с кастодиальными решениями институционального уровня.

«Участие в DeFi требует понимания ряда прочих рисков, отличных от традиционных финансовых», — подчеркнули исследователи.

Среди таких рисков:

— уязвимости смарт-контрактов;

— хакерские атаки;

— провалы в механизмах экономических стимулов и прочие недостатки в работе протоколов (например, несрабатывание ликвидаций);

— кастодиальные риски, часто связанные с недостаточной децентрализацией проекта и т. д.

Для решения этих проблем создаются различные инструменты. Платформа Gauntlet, специализирующаяся на финансовых моделях для блокчейн-проектов,

разрабатывает инструмент для оценки рисков DeFi-сервисов.

Fireblocks

запустила облачную платформу для защиты криптовалютных транзакций от разного рода рисков — от кражи приватных ключей до спуфинга. Компания предоставляет институциональный доступ к DeFi-продуктам на платформе Compound. В ноябре Fireblocks привлекла $30 млн в рамках раунда финансирования Серии B.

MetaMask

работает над новой версией Web3-кошелька. Продукт ориентирован на трейдинговые фирмы и кастодианов, которым предложат «функции институционального уровня».

«Инструменты для институционального участия в DeFi улучшаются, но остаются регуляторные вопросы. При торговле на децентрализованных биржах нет понимания, кто является контрагентом, что нехорошо в контексте требований KYC/AML. Тем не менее ожидается рост числа крупных участников», — отметили в The Block.

По словам экспертов, DeFi-экосистеме требуются надежные решения на базе

мультиподписи. Популярные сегодня браузерные Web3-кошельки не предоставляют приемлемых для институционалов гарантий безопасности.

Выводы

Продукты мира традиционных финансов по-прежнему создаются на устаревшей инфраструктуре и доступны не всем. Они предполагают неукоснительное соблюдение правил KYC/AML (

хоть и не для всех) и высокие транзакционные издержки.

В противовес им экосистема DeFi предлагает более открытые и прозрачные permissionless-решения. Это не только некастодиальный обмен активов, доступные всем депозиты и кредиты под залог собственных средств, но и направления, характерные только для криптоиндустрии — децентрализованные автономные организации (ДАО), AMM, майнинг ликвидности, доходное фермерство и многое другое.

Большинство DeFi-сервисов создано на базе Ethereum, однако в будущем не исключена конкуренция с другими платформами и большая интероперабельность с различными протоколами.

Институциональные игроки проявляют интерес к децентрализованным финансам. Об этом свидетельствует положительная динамика венчурных инвестиций в сектор и активизация разработок решений, ориентированных на крупных игроков.

DeFi — стремительно развивающаяся сфера с широкими возможностями. Пользователям не следует забывать, что сектор еще только зарождается, а также о том, что привлекательная доходность новоиспеченных проектов обычно сопряжена со множеством рисков.

Подписывайтесь на канал ForkLog в

YouTube!

Основные компоненты экосистемы DeFi.[/caption]

Помимо MakerDAO, ключевым является лендинговый DeFi-проект Compound. По состоянию на 1.01.2020 декабря на его смарт-контрактах заблокированы средства на $1,95 млрд.

[caption id="attachment_121224" align="aligncenter" width="885"]

Основные компоненты экосистемы DeFi.[/caption]

Помимо MakerDAO, ключевым является лендинговый DeFi-проект Compound. По состоянию на 1.01.2020 декабря на его смарт-контрактах заблокированы средства на $1,95 млрд.

[caption id="attachment_121224" align="aligncenter" width="885"] Данные: DeFi Pulse.[/caption]

Compound — децентрализованный лендинговый протокол с алгоритмической корректировкой процентных ставок. Его пользователи могут депонировать Ethereum, BAT, 0x, DAI, USDC, WBTC и прочие монеты для получения процентного дохода. Вложенные средства могут служить залоговым обеспечением для заимствования средств.

Еще один популярный лендинговый DeFi-проект — Aave. Его TVL недавно превзошел показатель Compound.

Стейблкоины — еще один важный компонент экосистемы DeFi, активно задействованный в подавляющем большинстве приложений. Помимо DAI, существуют централизованные активы USDT, USDC и PAX. Они не только привязаны к фиатному доллару в соотношении 1:1, но и обеспечены фиатными резервами, эквивалентными рыночному предложению монет (или близкими к эквиваленту, как в случае с Tether (USDT).

Тесно связанный с DeFi сектор стейблкоинов стремительно растет — его капитализация превышает $27 млрд (по состоянию на 1.01.2021). В начале 2020 года этот показатель составлял чуть более $5 млрд.

[caption id="attachment_120859" align="aligncenter" width="1440"]

Данные: DeFi Pulse.[/caption]

Compound — децентрализованный лендинговый протокол с алгоритмической корректировкой процентных ставок. Его пользователи могут депонировать Ethereum, BAT, 0x, DAI, USDC, WBTC и прочие монеты для получения процентного дохода. Вложенные средства могут служить залоговым обеспечением для заимствования средств.

Еще один популярный лендинговый DeFi-проект — Aave. Его TVL недавно превзошел показатель Compound.

Стейблкоины — еще один важный компонент экосистемы DeFi, активно задействованный в подавляющем большинстве приложений. Помимо DAI, существуют централизованные активы USDT, USDC и PAX. Они не только привязаны к фиатному доллару в соотношении 1:1, но и обеспечены фиатными резервами, эквивалентными рыночному предложению монет (или близкими к эквиваленту, как в случае с Tether (USDT).

Тесно связанный с DeFi сектор стейблкоинов стремительно растет — его капитализация превышает $27 млрд (по состоянию на 1.01.2021). В начале 2020 года этот показатель составлял чуть более $5 млрд.

[caption id="attachment_120859" align="aligncenter" width="1440"] Динамика капитализации популярных стейблкоинов. Данные: Messari.[/caption]

Первопроходец сегмента — Tether (USDT). При капитализации $21 млрд (данные CoinGecko по состоянию на 1.01.2021) на этот стейблкоин приходится 75% доли рынка.

Также довольно популярны USDC и DAI. Их показатели капитализации составляют $4,04 млрд и $1,18 млрд соответственно (данные CoinGecko по состоянию на 1.01.2021).

Децентрализованные биржи — еще один важный и быстрорастущий компонент DeFi-экосистемы. DEX работают на основе распределенного реестра и не хранят персональные данные пользователей. Такие платформы еще называют некастодиальными, поскольку участники рынка сами контролируют свои приватные ключи.

https://forklog.com/chto-takoe-detsentralizovannye-birzhi-dex/

Есть два вида DEX:

— основанные на базе пулов ликвидности с функцией автоматического маркетмейкера (AMM);

— платформы на базе книги ордеров.

Наибольшей популярностью пользуются биржи первого типа. К ним относятся Uniswap, Kyber, Balancer и Bancor.

Примеры DEX на базе книги ордеров — Loopring, IDEX и dYdX. Последняя объединяет офчейновый биржевой стакан с ончейн-расчетами. В среднесрочной перспективе dYdX планирует внедрить решения второго уровня для бессрочных контрактов.

Также DEX можно классифицировать на платформы с нативным токеном и те, у кого его (еще) нет.

https://forklog.com/dex-bez-nativnogo-tokena-perezhitok-proshlogo-ili-zhiznesposobnoe-napravlenie/

Так же, как и в традиционных финансах, криптовалютные деривативы представляют собой контракты, цена которых определяется стоимостью базовых активов. Крупнейшей платформой DeFi-деривативов является Synthetics. По состоянию на 1.01.2020 ее TVL составляет $1,27 млрд.

В DeFi-экосистеме есть платформы маржинальной торговли, где представлена возможность лендинга. В числе популярных — dYdX и Fulcrum.

Страхование — важная сфера традиционного рынка, активно развивающаяся и в DeFi. Наиболее популярные платформы децентрализованного страхования — Nexus Mutual и Opyn.

Важную роль в секторе играют сервисы оракулов, поставляющие надежные данные из офчейн-источников в смарт-контракты. Наиболее известный игрок в этом пространстве — Chainlink. Подобные сервисы нельзя назвать компонентом, присущим лишь децентрализованным финансам. Однако их роль в DeFi трудно переоценить.

Динамика капитализации популярных стейблкоинов. Данные: Messari.[/caption]

Первопроходец сегмента — Tether (USDT). При капитализации $21 млрд (данные CoinGecko по состоянию на 1.01.2021) на этот стейблкоин приходится 75% доли рынка.

Также довольно популярны USDC и DAI. Их показатели капитализации составляют $4,04 млрд и $1,18 млрд соответственно (данные CoinGecko по состоянию на 1.01.2021).

Децентрализованные биржи — еще один важный и быстрорастущий компонент DeFi-экосистемы. DEX работают на основе распределенного реестра и не хранят персональные данные пользователей. Такие платформы еще называют некастодиальными, поскольку участники рынка сами контролируют свои приватные ключи.

https://forklog.com/chto-takoe-detsentralizovannye-birzhi-dex/

Есть два вида DEX:

— основанные на базе пулов ликвидности с функцией автоматического маркетмейкера (AMM);

— платформы на базе книги ордеров.

Наибольшей популярностью пользуются биржи первого типа. К ним относятся Uniswap, Kyber, Balancer и Bancor.

Примеры DEX на базе книги ордеров — Loopring, IDEX и dYdX. Последняя объединяет офчейновый биржевой стакан с ончейн-расчетами. В среднесрочной перспективе dYdX планирует внедрить решения второго уровня для бессрочных контрактов.

Также DEX можно классифицировать на платформы с нативным токеном и те, у кого его (еще) нет.

https://forklog.com/dex-bez-nativnogo-tokena-perezhitok-proshlogo-ili-zhiznesposobnoe-napravlenie/

Так же, как и в традиционных финансах, криптовалютные деривативы представляют собой контракты, цена которых определяется стоимостью базовых активов. Крупнейшей платформой DeFi-деривативов является Synthetics. По состоянию на 1.01.2020 ее TVL составляет $1,27 млрд.

В DeFi-экосистеме есть платформы маржинальной торговли, где представлена возможность лендинга. В числе популярных — dYdX и Fulcrum.

Страхование — важная сфера традиционного рынка, активно развивающаяся и в DeFi. Наиболее популярные платформы децентрализованного страхования — Nexus Mutual и Opyn.

Важную роль в секторе играют сервисы оракулов, поставляющие надежные данные из офчейн-источников в смарт-контракты. Наиболее известный игрок в этом пространстве — Chainlink. Подобные сервисы нельзя назвать компонентом, присущим лишь децентрализованным финансам. Однако их роль в DeFi трудно переоценить.

Важная отличительная черта DeFi-сервисов — их общедоступность (permissionless), в то время, как CeFi-платформы являются permissioned.

Пользователей децентрализованных платформ могут привлекать относительно высокие ставки доходности на депонированные активы и доступные заемные средства, получение которых не требуют похода в финучреждение и бюрократической волокиты.

Для подключения к таким сервисам необходим кошелек — одним из самых популярных является MetaMask.

Важная отличительная черта DeFi-сервисов — их общедоступность (permissionless), в то время, как CeFi-платформы являются permissioned.

Пользователей децентрализованных платформ могут привлекать относительно высокие ставки доходности на депонированные активы и доступные заемные средства, получение которых не требуют похода в финучреждение и бюрократической волокиты.

Для подключения к таким сервисам необходим кошелек — одним из самых популярных является MetaMask.

Динамика TVL с начала 2020 года. Данные: DeBank.[/caption]

Рост сектора значительно ускорился в июне — тогда Compound выпустил токен управления COMP.

https://forklog.com/kak-defi-servis-compound-dognal-i-peregnal-konkurentov/

Спустя неделю после начала распределения COMP объем заблокированной в Compound стоимости вырос с отметок ниже $100 млн до более $600 млн. Выпуск этого токена вызвал хайп вокруг «доходного фермерства» и ознаменовал старт повсеместной гонки за высокой прибылью на заблокированные в DeFi средства.

Динамика TVL с начала 2020 года. Данные: DeBank.[/caption]

Рост сектора значительно ускорился в июне — тогда Compound выпустил токен управления COMP.

https://forklog.com/kak-defi-servis-compound-dognal-i-peregnal-konkurentov/

Спустя неделю после начала распределения COMP объем заблокированной в Compound стоимости вырос с отметок ниже $100 млн до более $600 млн. Выпуск этого токена вызвал хайп вокруг «доходного фермерства» и ознаменовал старт повсеместной гонки за высокой прибылью на заблокированные в DeFi средства.

Динамика TVL в протоколе Compound. Данные: DeFi Pulse.[/caption]

Еще одним мощным драйвером роста послужила Ethereum-биржа Uniswap, популяризовавшая механизм автоматического маркетмейкера (AMM). В июне суточный объем торгов на этой платформе составлял около $1 млн, а уже в начале сентября показатель приблизился $1 млрд. Впервые в истории индустрии DEX обошла по обороту крупнейшую американскую биржу Coinbase.

https://forklog.com/prosto-dobav-token-kak-uniswap-stala-pervoj-dex-obognavshej-coinbase/

Оживление на Uniswap привело к значительному всплеску ончейн-активности, что подтолкнуло комиссии в сети Ethereum к новым высотам.

[caption id="attachment_120858" align="aligncenter" width="1228"]

Динамика TVL в протоколе Compound. Данные: DeFi Pulse.[/caption]

Еще одним мощным драйвером роста послужила Ethereum-биржа Uniswap, популяризовавшая механизм автоматического маркетмейкера (AMM). В июне суточный объем торгов на этой платформе составлял около $1 млн, а уже в начале сентября показатель приблизился $1 млрд. Впервые в истории индустрии DEX обошла по обороту крупнейшую американскую биржу Coinbase.

https://forklog.com/prosto-dobav-token-kak-uniswap-stala-pervoj-dex-obognavshej-coinbase/

Оживление на Uniswap привело к значительному всплеску ончейн-активности, что подтолкнуло комиссии в сети Ethereum к новым высотам.

[caption id="attachment_120858" align="aligncenter" width="1228"] В начале сентября средний размер комиссий в сети Ethereum в несколько раз превысил соответствующий показатель биткоина. Данные: ForkLog, Blockchair.[/caption]

В сентябре Uniswap неожиданно выпустила собственный токен управления, почти сразу оказавшийся в листинге Binance и ряда других крупных CEX. В ходе самого крупного в истории DeFi эирдропа 113 млн UNI были распределены среди 184 тысяч пользователей DEX, включая поставщиков ликвидности и держателей токенов SOCKS.

Внезапное появление и распределение UNI подбросили TVL и капитализацию DeFi-сегмента к новым высотам. Однако вскоре хайп пошел на спад, поскольку получатели нового актива стали массово его продавать. В результате цена UNI откатилась с $7 до менее $2.

Успех Uniswap пытаются повторить и другие проекты. Один из последних примеров — масштабный эирдроп ведущего DEX-агрегатора 1inch.

После существенной просадки в октябре-ноябре капитализация сектора пошла на восстановление, вернувшись в итоге к отметкам сентября.

[caption id="attachment_120856" align="aligncenter" width="1200"]

В начале сентября средний размер комиссий в сети Ethereum в несколько раз превысил соответствующий показатель биткоина. Данные: ForkLog, Blockchair.[/caption]

В сентябре Uniswap неожиданно выпустила собственный токен управления, почти сразу оказавшийся в листинге Binance и ряда других крупных CEX. В ходе самого крупного в истории DeFi эирдропа 113 млн UNI были распределены среди 184 тысяч пользователей DEX, включая поставщиков ликвидности и держателей токенов SOCKS.

Внезапное появление и распределение UNI подбросили TVL и капитализацию DeFi-сегмента к новым высотам. Однако вскоре хайп пошел на спад, поскольку получатели нового актива стали массово его продавать. В результате цена UNI откатилась с $7 до менее $2.

Успех Uniswap пытаются повторить и другие проекты. Один из последних примеров — масштабный эирдроп ведущего DEX-агрегатора 1inch.

После существенной просадки в октябре-ноябре капитализация сектора пошла на восстановление, вернувшись в итоге к отметкам сентября.

[caption id="attachment_120856" align="aligncenter" width="1200"] Динамика капитализации ключевых токенов DeFi-сегмента. Данные: Coin Metrics.[/caption]

По состоянию на конец декабря Uniswap насчитывает более 24 тысяч различных торговых пар. Каждую неделю с платформой взаимодействуют 100 тысяч пользователей. Объем торгов на Uniswap превысил $50 млрд с момента основания.

Общий оборот децентрализованных бирж за весь 2019 год составил $2,98 млрд. Показатель за 2020 год превысил $100 млрд, согласно Dune Analytics.

Рыночная доля DEX на базе AMM-механизма составляет почти 90%. Среди агрегаторов ликвидности лидирует 1Inch, набирает популярность и платформа Matcha от разработчиков 0x.

В декабре общее число пользователей DeFi преодолело рубеж в 1 млн. Показатель продолжает неуклонно расти.

Стремятся вверх и показатели рынка токенизированных биткоинов, где особенно выделяется Wrapped Bitcoin (WBTC). По состоянию на 24.12.2020 на рынок выпустили более 140 тысяч WBTC общей стоимостью $3,26 млрд (согласно BTC on Ethereum). Доля Wrapped Bitcoin в своем сегменте превышает 80%.

Протоколы вроде WBTC, renBTC и HBTC предлагают держателям цифрового золота доступ к изобилующему приложениями сектору DeFi. Спрос на обеспеченные биткоин-резервами Ethereum-активы ограничивает активное предложение первой криптовалюты и, следовательно, способствует ее росту.

Помимо прочего, во второй половине 2020 года активизировались поглощения в DeFi-сфере. На этом поприще значительно преуспел стартап yEarn.Finance, который за короткое время интегрировался с лендинговым протоколом Cream, проектом Pickle Finance и кошельком Argent, платформой Akropolis, пиринговым рынком страхования Cover Protocol, а также с наиболее заядлым конкурентом Uniswap — некастодиальной биржей SushiSwap.

Динамика капитализации ключевых токенов DeFi-сегмента. Данные: Coin Metrics.[/caption]

По состоянию на конец декабря Uniswap насчитывает более 24 тысяч различных торговых пар. Каждую неделю с платформой взаимодействуют 100 тысяч пользователей. Объем торгов на Uniswap превысил $50 млрд с момента основания.

Общий оборот децентрализованных бирж за весь 2019 год составил $2,98 млрд. Показатель за 2020 год превысил $100 млрд, согласно Dune Analytics.

Рыночная доля DEX на базе AMM-механизма составляет почти 90%. Среди агрегаторов ликвидности лидирует 1Inch, набирает популярность и платформа Matcha от разработчиков 0x.

В декабре общее число пользователей DeFi преодолело рубеж в 1 млн. Показатель продолжает неуклонно расти.

Стремятся вверх и показатели рынка токенизированных биткоинов, где особенно выделяется Wrapped Bitcoin (WBTC). По состоянию на 24.12.2020 на рынок выпустили более 140 тысяч WBTC общей стоимостью $3,26 млрд (согласно BTC on Ethereum). Доля Wrapped Bitcoin в своем сегменте превышает 80%.

Протоколы вроде WBTC, renBTC и HBTC предлагают держателям цифрового золота доступ к изобилующему приложениями сектору DeFi. Спрос на обеспеченные биткоин-резервами Ethereum-активы ограничивает активное предложение первой криптовалюты и, следовательно, способствует ее росту.

Помимо прочего, во второй половине 2020 года активизировались поглощения в DeFi-сфере. На этом поприще значительно преуспел стартап yEarn.Finance, который за короткое время интегрировался с лендинговым протоколом Cream, проектом Pickle Finance и кошельком Argent, платформой Akropolis, пиринговым рынком страхования Cover Protocol, а также с наиболее заядлым конкурентом Uniswap — некастодиальной биржей SushiSwap.

В 2020 году большинство атак на DeFi-проекты было реализовано помощью мгновенных займов (flash loans).[/caption]

Иногда целью хакеров становятся личные адреса основателей проектов, как в инциденте с протоколом взаимного страхования Nexus Mutual.

На фоне DeFi-мании как грибы после дождя появились недобросовестные проекты. Главная цель их организаторов — присвоить деньги пользователей, замести следы и скрыться. Именно так поступили разработчики Compounder Finance, Yfdexf.Finance, LV Finance, EMD и DistX.

Подобные инциденты часто происходят на фоне рыночных пузырей — экзит-скамы стали обыденностью на рубеже 2017-2018 годов, в разгар так называемой ICO-лихорадки.

Множество багов, хакерских атак и экзит-скамов — серьезное препятствие на пути развития сектора. Неспроста треть опрошенных ForkLog пользователей отказалась от инвестиций в DeFi из-за недоверия к проектам.

В 2020 году большинство атак на DeFi-проекты было реализовано помощью мгновенных займов (flash loans).[/caption]

Иногда целью хакеров становятся личные адреса основателей проектов, как в инциденте с протоколом взаимного страхования Nexus Mutual.

На фоне DeFi-мании как грибы после дождя появились недобросовестные проекты. Главная цель их организаторов — присвоить деньги пользователей, замести следы и скрыться. Именно так поступили разработчики Compounder Finance, Yfdexf.Finance, LV Finance, EMD и DistX.

Подобные инциденты часто происходят на фоне рыночных пузырей — экзит-скамы стали обыденностью на рубеже 2017-2018 годов, в разгар так называемой ICO-лихорадки.

Множество багов, хакерских атак и экзит-скамов — серьезное препятствие на пути развития сектора. Неспроста треть опрошенных ForkLog пользователей отказалась от инвестиций в DeFi из-за недоверия к проектам.

softweri

softweri